ほとんどの人は相続税の支払いが発生しない

前提として、親名義の家は相続財産とみなされ、原則として相続税の課税対象となります。

相続税と聞くと「高額な税金を支払わなければならない」というイメージをお持ちの方もいらっしゃるかもしれません。

しかし、ほとんどの人は相続税を支払う必要がないのが実情です。

国税庁が公表している「相続税の申告実績の概要」によると、令和5年における相続税の課税割合は9.9%です。

これは、亡くなった方のうち、相続税を申告・納税した方が全体の約1割に過ぎないことを示しています。

つまり、残りの約9割の方は、相続税の申告すら不要だったり、基礎控除の範囲内で相続税が0円となっていたりするのです。

「もしかしたら自分も相続税を払う必要がないのかも?」と思った方は、「【3ステップで解説】親名義の家の相続税の具体的な計算方法」に進んでみてください。

こちらで、ご自身の相続税がいくらになるのか、計算できます。

ただ、相続税がかからない場合であっても、「親の家が現在いくらの価値があるのか」を把握しておくことは、遺産分割などを円満に進めるうえで非常に重要です。

特に、相続人が複数いる場合、家の価値が分からないと「誰が家を相続するのか」「どう公平に分けるのか」といった話し合いをスムーズに進められません。

このような「相続税はかからないかもしれないが、遺産の分け方で揉めたくない」というお悩みには、専門の買取業者に査定を依頼し、家の価値を明確にすることが有効です。

家の売却価格がわかれば、それを基準に具体的な遺産分割協議を進められますし、相続後の活用も問題になりそうであれば、売却して現金で分けるという選択肢も生まれます。

弊社アルバリンクは、相続した空き家や市場で買い手がつかないような訳あり物件を専門に買い取ってきた不動産会社です。

家の価値を把握してスムーズに相続を進めたい方は、ぜひ弊社の無料査定をご利用ください。

\(無料)東証上場企業に相談・査定/

【3ステップで解説】親名義の家の相続税の具体的な計算方法

親名義の家を相続する際、「相続税がいくらになるのか」は多くの方が直面する重要な疑問です。

その計算には明確な手順とルールがあり、具体的には以下の流れで進めます。

それぞれの流れを詳しく解説します。

Step1:課税遺産総額を算出する

相続税の計算において最初に行うべきは、「課税遺産総額」の算出です。

現金や預金だけでなく、親名義の家や土地といった不動産、さらには株式や車なども課税対象となります。

課税遺産総額とは、相続財産の合計額から非課税財産や基礎控除額を差し引いた金額であり、相続税額算出の土台となる数値です。

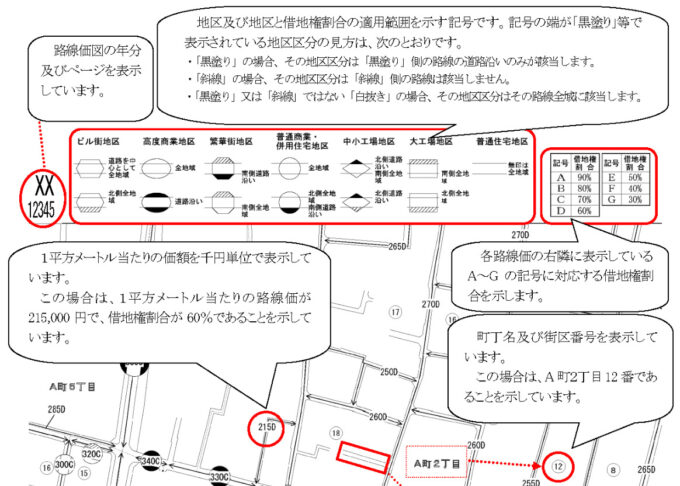

例えば、親名義の家の評価額は、建物は「固定資産税評価額」土地は「路線価」で算出します。

そこに、現金・預金・株式などを合計することで、相続財産の総額を指します。

参照元:路線価図の説明【国税庁】

評価額の算出が正確でなければ課税額にも誤差が生じるため、税理士等の専門家の協力が不可欠と言えるでしょう。

参照元:相続税の計算【国税庁】

Step2:法定相続人の人数を確認する

法定相続人の人数は、相続税の金額を左右する重要なポイントです。

なぜなら、基礎控除額は「法定相続人の人数」によって増減するからです。

法定相続人は、以下のように、第一順位・第二順位・第三順位と分かれており、被相続人の妻は必ず相続人になります。

- 第一順位:配偶者と子ども

- 第二順位:配偶者と直系尊属(祖父母)

- 第三順位:配偶者と兄弟姉妹

例えば、子どもがいる場合には、第一順位が法定相続人であり、妻と子どもが相続人になるという仕組みです。

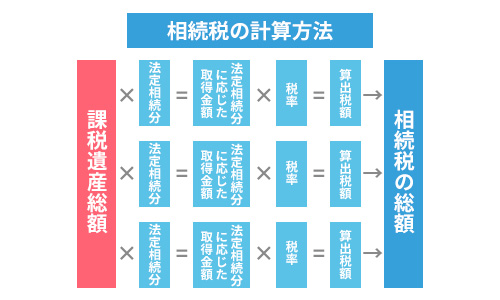

Step3:法定相続分で分割し、税率をかけて計算する

課税遺産総額を算出した後は、それを法定相続分で分割し、それぞれの相続分に応じた税率を適用して個別の相続税額を計算します。

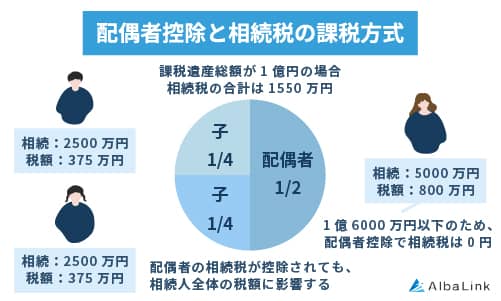

たとえば、被相続人に配偶者と子ども2人がいた場合、法定相続分は配偶者1/2、子どもが各1/4ずつとなります。

仮に課税遺産総額が6,000万円だとすると、配偶者は3,000万円、子どもは各1,500万円を相続したものとみなして計算します。

この法定相続分に応じた取得金額に定められた所定の税率を掛けたものから、控除額を差し引くことで相続税の総額を求めます。

参照元:相続税の税率【国税庁】

さらに、相続税の総額に対して遺産の取得割合で按分すると各々の相続税額を算出できます。

なお、配偶者には「配偶者控除」の特例があり、取得額が1億6,000万円または法定相続分までは非課税となります。

参照元:国税庁

このように相続税の負担は公平性を保つための制度ですが、控除や特例の活用次第では大きく軽減することも可能です。

なお、相続の流れや計算に関しては、以下の記事でも詳しく解説していますので、合わせてご覧ください。

相続税はいくら?簡易シミュレーション

では、実際にどれくらいの相続税がかかるのでしょうか?

簡易的なシミュレーションを行ってみましょう。

父の遺産総額は6,000万円(不動産4,000万円、現金2,000万円)、母と子ども2人で相続したときの相続税はいくらか?

① 基礎控除額を算出する

基礎控除額 = 3,000万円 + (600万円 × 法定相続人の数)

基礎控除額 = 3,000万円 + (600万円 × 3人) = 3,000万円 + 1,800万円 = 4,800万円

② 課税遺産総額を算出する

課税遺産総額 = 遺産総額 - 基礎控除額

課税遺産総額 = 6,000万円 - 4,800万円 = 1,200万円

③ 課税遺産総額を法定相続分で仮に分割する

※この「仮に分割」した金額で、相続税の総額を計算するための税率を適用します。

母の法定相続分:1/2

1,200万円 × 1/2 = 600万円

子1の法定相続分:1/4

1,200万円 × 1/4 = 300万円

子2の法定相続分:1/4

1,200万円 × 1/4 = 300万円

④ ③で仮に分割した金額に税率と控除額を適用し、相続税の総額を計算する

※国税庁の「相続税の税率」に基づきます。

母の仮の相続税額

課税される財産が600万円の場合の税率は10%、控除額は0円

600万円 × 10% - 0円 = 60万円

子1の仮の相続税額

課税される財産が300万円の場合の税率は10%、控除額は0円

300万円 × 10% - 0円 = 30万円

子2の仮の相続税額

課税される財産が300万円の場合の税率は10%、控除額は0円

300万円 × 10% - 0円 = 30万円

相続税の総額 = 母の仮の税額 + 子1の仮の税額 + 子2の仮の税額

相続税の総額 = 60万円 + 30万円 + 30万円 = 120万円

参照元:相続税の税率【国税庁】

各相続人の実際の相続税額は、母親の相続税が60万円、子どもが各々30万円の相続税を負担となります。

なお、上記はあくまで簡易計算であり、実際には特例や控除の適用可否、共有名義や生前贈与の有無などによって変動します。

制度上は多少複雑な部分はありますが、計算方法さえ理解できれば簡易的な税額計算は可能です。

しかし、この計算の出発点となる「親名義の家の不動産評価額」が分からなければ、納税額の予測も立てられません。

また、シミュレーションの結果、納税が必要だとわかっても「納税資金をどう用意すればいいかわからない」という、新たな問題に直面する方も少なくありません。

このような、相続税の計算や納税資金に関するお悩みには、専門の買取業者への相談が有効です。

買取業者に査定を依頼すれば、家の評価額、つまり売却した場合にいくら手元に残るのかが明確になります。

それにより、納税資金の目処を立てたり、いっそのこと売却して現金で遺産を分割する準備を進めたりできます。

弊社アルバリンクは、相続した実家の査定や買取を数多く手がけてきた不動産買取業者です。

10年以上の豊富な実績や、不動産活用のノウハウがあるからこそ、他社で断られるような訳あり物件でも、買取を実現できます。

「まずは家の価値を知りたい」「相続税の支払いのために早く現金化したい」とお考えの方は、ぜひ一度、弊社アルバリンクまでご相談ください。

\(無料)東証上場企業に相談・査定/

相続税の4つの基礎知識をおさらい

ここでは、相続税の基礎知識に関して、簡単におさらいします。

相続税の基礎知識や基礎控除の内容、そのほかの特例についても解説しますので、ぜひ読み進めてみてください。

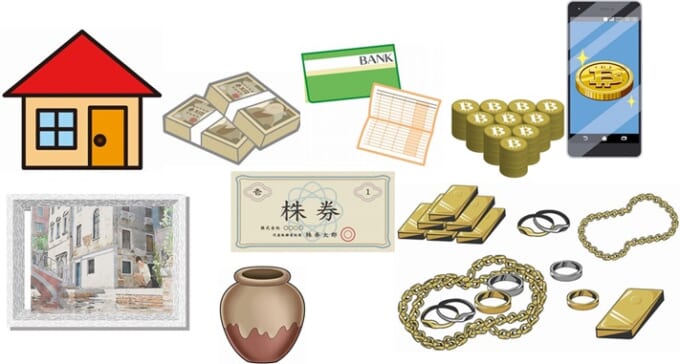

相続税とは?課税の対象になる財産の範囲

相続税とは、被相続人が死亡した際に相続人へ引き継がれる財産に対して課税される税金です。

対象となる財産には、現金・預金・不動産(宅地や建物)、株式など多岐にわたります。

たとえば国税庁によると、相続税の課税対象には「被相続人が死亡時に所有していたすべての資産」が含まれ、住宅ローンが残っている不動産でも、資産価値として評価額が算出される点に注意が必要です。

たとえば国税庁によると、相続税の課税対象には「被相続人が死亡時に所有していたすべての資産」が含まれ、住宅ローンが残っている不動産でも、資産価値として評価額が算出される点に注意が必要です。

参照元:相続税【国税庁】

このように、親名義の自宅や土地、さらには現金や有価証券などが含まれるため、相続財産全体の合計額を把握することが最初のステップになります。

なお、課税価格を正確に計算するには、専門家への依頼が欠かせません。

財産の種類ごとに正確な評価額を算出することで、制度の誤認や過剰な課税のリスクを減らせ適切な税額を納付できます。

基礎控除とは?相続税がかからない条件もある

相続税には「基礎控除」という制度があり、相続財産が基礎控除の範囲内であれば、相続税は発生しません。

基礎控除額は、「3,000万円+600万円×法定相続人の数」で計算されます。

参照元:相続税【国税庁】

たとえば、子ども2人が相続人の場合、基礎控除額は4,200万円となります。

このように、基礎控除をうまく活用することで税金を回避できる可能性がありますが、遺産総額が基礎控除額を超える場合には、申告・納税義務が発生します。

したがって、まずは相続財産の総額を正確に把握し、基礎控除と照らし合わせて税額の有無を判断することが重要です。

特例を活用した減額

特例を活用することで大幅な減額が可能なケースもあります。

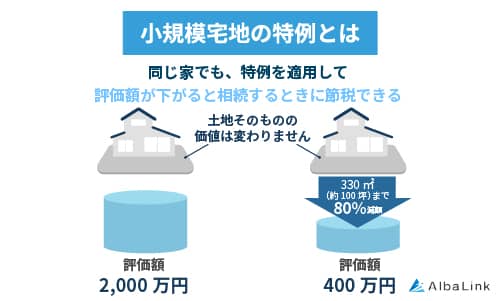

たとえば「小規模宅地等の特例」を利用すれば、一定の条件を満たすと最大80%の評価減が適用されます。

参照元:小規模宅地の特例【国税庁】

この制度は、配偶者や同居していた子どもが自宅を相続する場合などに活用されます。

このように、親の自宅を相続する場合でも、適用される特例を正しく理解すれば、課税対象の評価額を抑えられる可能性があります。

また、課税対象か否かの判断は、居住の状態や住居実態などによって異なるため、司法書士や税理士といった専門家への相談が必要です。

節税や円滑な相続のためにも、早めに対応を検討しましょう。

相続税の申告期限

相続税は、相続が開始されたことを知った日(通常は被相続人が亡くなった日)の翌日から10ヶ月以内に、被相続人の住所地を管轄する税務署へ申告・納税をする必要があります。

参照元:国税庁

この10ヶ月という期間は、遺産の分割協議や財産評価に時間がかかることを考慮して設けられていますが、あっという間に過ぎてしまうことも少なくありません。

特に、不動産が多い場合や相続人が複数いて意見がまとまらない場合などは、手続きに時間を要することが多いため、早めに準備を始めることが重要です。

もし期限までに申告や納税ができなかった場合、以下のようなペナルティが課される可能性があります。

- 無申告加算税: 期限内に申告をしなかった場合に課される税金

- 延滞税: 期限までに納税ができなかった場合に課される利息のような税金

- 重加算税: 意図的に財産を隠蔽したり、虚偽の申告をしたりした場合に課される最も重いペナルティ

参照元:財務省

相続税の申告・納税は、複雑な手続きや専門的な知識が求められるため、不安な場合は税理士などの専門家へ相談することをおすすめします。

ただし、相続財産に不動産が含まれる場合、その評価額の算出や相続人同士での分割協議が長引き、10ヶ月という申告期限に間に合わないケースは決して珍しくありません。

「遺産分割がまとまらない」「納税資金の準備が間に合わない」といった時間切れのリスクを回避する方法として、専門の買取業者に家を買い取ってもらうのがおすすめです。

一般的な仲介による売却では買い手が見つかるまで数ヶ月以上かかることもありますが、買取業者なら直接買い取るため、最短数日~数週間で売却が完了します。

弊社アルバリンクは、他社で断られるような「訳あり物件」を専門に買取を実施して、お客様のさまざまな問題をスピーディーに解決してきました。

相続が絡む複雑な不動産であっても、弊社が直接買い取るため、お客様をわずらわせることなく、迅速に現金化いたします。

「申告期限が迫っていて焦っている」「早く家を売って相続を終わらせたい」という方は、今すぐアルバリンクまでご連絡ください。

\(無料)東証上場企業に相談・査定/

親名義の家の相続税評価額を調べる2つの方法

相続税の計算において、まず重要となるのが相続財産の「評価額」の把握です。

特に不動産である親名義の家は、評価方法によって課税額が大きく変わるため、正確な確認が不可欠です。

本章では、相続税評価額の算出方法について解説します。

建物(家屋)の評価方法「固定資産税評価額とは」

建物(家屋)の相続税評価額は、原則として「固定資産税評価額」に基づいて計算されます。

この評価額は、市区町村が課税のために定めているもので、毎年送付される固定資産税納税通知書に記載されています。

たとえば、親が所有していた住宅の評価額が1,200万円と記載されていれば、その金額が相続税の計算における建物の評価額です。

この評価額は市場価格の7割程度で設定されており、一般的に実勢価格よりも低く見積もられる傾向があります。

参照元:固定資産税評価額【国税庁】

このように、固定資産税評価額を使えば、評価方法が明確で、かつ過大な課税を避けることができます。

評価額は建物の構造や築年数、面積などに基づいて決まるため、市区町村の資産税課に問い合わせるのが適切です。

土地の評価方法「路線価方式と倍率方式の違い」

土地の相続税評価は、「路線価方式」と「倍率方式」のいずれかで行います。

どちらを用いるかは、その土地が所在する地域により国税庁が定めています。

路線価方式は、国税庁が毎年公表する「路線価図」に記載された価格(1㎡あたり)を使い、土地の面積を掛け合わせて評価額を算出します。

引用元:路線価図【国税庁】

たとえば、路線価が21.5万円/㎡で100㎡の宅地なら、評価額は2,150万円です。

都市部などではこの方式が一般的です。

一方で倍率方式は、固定資産税評価額に一定の「倍率」を掛けて算出する方法で、主に郊外や地方の土地に適用されます。

たとえば、固定資産税評価額が800万円で倍率が1.1倍であれば、相続税評価額は880万円となります。

土地評価は、相続税額の算出に直結する最重要事項なので、評価額の算出などについては税理士や不動産鑑定士への相談も検討しても良いでしょう。

このように、ご自身で土地の正確な評価額を算出するのは非常に困難です。

そこで、弊社アルバリンクのような専門の買取業者にご相談いただければ、無料で「実際にいくらで売れるのか」を迅速に査定いたします。

相続税の納税資金を正確に把握し、安心して手続きを進めるためにも、まずは当社の無料査定をご活用ください。

\(無料)東証上場企業に相談・査定/

親名義の家の相続税を節税する4つの方法

相続税の負担を軽減するには、事前に節税対策を講じておくことが重要です。

相続税は評価額や相続人の人数、控除制度の活用により大きく変動します。

本章では、相続税を少しでも節税できる方法をご紹介します。

「生前贈与」で相続財産を圧縮する

相続税を減らす基本的な方法として、「生前に財産を減らす」ことが挙げられます。

これは、贈与によって相続財産を事前に圧縮し、課税対象を減らす対策です。

たとえば「暦年贈与制度」を利用すれば、1人あたり年間110万円まで非課税で贈与できます。

これを10年間続ければ、子ども2人に合計2,200万円を非課税で移転することが可能です。

参照元:暦年課税【国税庁】

なお、定期贈与とみなされないためには、贈与契約書の作成と銀行振り込みで贈与を行います。

定期贈与ではなく連年贈与であることを証明することがポイントです。

さらに、「教育資金の一括贈与」や「住宅取得等資金の贈与」の非課税制度も併用できれば、より効果的です。

参照元:直系尊属から教育資金の一括贈与を受けた場合の非課税【国税庁】

参照元:直系尊属から住宅取得等資金の贈与を受けた場合の非課税【国税庁】

ただし、名義預金や実質的な贈与とみなされないよう、贈与契約書の作成や預金通帳の管理などにも注意が必要です。

節税効果を最大化するために、税理士などの専門家に相談してみましょう。

「小規模宅地等の特例」で土地評価額を減額する

相続税を減額できる制度に「小規模宅地等の特例」があります。

この特例では、一定条件下で宅地の相続税評価額を最大80%まで減額できます。

この特例では、一定条件下で宅地の相続税評価額を最大80%まで減額できます。

参照元:相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)【国税庁】

たとえば、被相続人が居住していた自宅の敷地(330㎡)を同居していた配偶者や子が相続する場合、宅地評価額が2,000万円でも80%減の400万円に抑えることも可能です。

このように、小規模宅地等の特例は土地の評価額を大きく下げる効果があるため、相続税の軽減に非常に有効です。

ただし、「相続開始時に居住していた」「相続税の申告期限までその土地を所有している」などの適用要件があります。

適用可否の判断や書類作成は専門知識が必要となるため、税理士への相談を検討しましょう。

「配偶者の税額の軽減」を適用する

配偶者が相続する場合に活用できるのが「配偶者の税額の軽減」です。

この制度では、配偶者が取得する財産については、法定相続分または1億6,000万円までのいずれか多い金額まで相続税が非課税になります。

参照元:配偶者の税額の軽減【国税庁】

たとえば、被相続人の全財産が1億5,000万円で配偶者がすべてを相続した場合には、配偶者の税額の軽減が適用され、相続税が発生しないケースもあります。

ただし、相続税の申告書に必要事項を記載して申告期限内に提出する必要があります。

「賃貸運用」により評価額を下げる

不動産を賃貸運用すると、相続税の節税につながります。

なぜなら、居住用ではなく賃貸運用している不動産は、「貸家建付地」として評価額が下がるからです。

参照元:貸家建付地の評価【国税庁】

たとえば、固定資産税評価額が3,000万円の土地でも、貸家建付地であれば約20%の評価減が見込めます。

また、建物部分についても「貸家」として借家権割合が差し引かれ、建物評価額も下がります。

このように、賃貸物件は実際の取得金額や市場価格に比べて相続税評価額が低くなるため、資産を現金で保有するよりも節税に効果的です。

ただし、空室リスクや修繕費の負担、賃貸管理の手間なども発生するため、投資判断としては慎重な検討が必要です。

相続税対策として賃貸運用を取り入れる際は、収益性のみにとらわれず相続後の維持管理や費用負担などの影響も考慮することが重要です。

以下の記事では、空き家を個人で貸す際の手順や費用、注意点などを詳しく解説していますので、併せてご覧ください。

なお、確かに賃貸運用は節税対策として有効ですが、本文でお伝えしたとおり、空室リスクや管理の手間、将来的な修繕費用の発生などがあり、専門的な知識や経験がない方にはハードルの高い方法と言えるでしょう。

もし「賃貸経営なんて面倒」「リスクを負ってまで節税したくない」と感じるのであれば、専門の買取業者に売却してしまうのが最も手軽で確実な解決策です。

売却して現金化すれば、賃貸経営のあらゆる手間やリスクから解放されるだけでなく、相続税の納税資金も一括で確保できます。

弊社アルバリンクは、まさに「賃貸に出すには古すぎる」「管理が面倒」といった相続物件を、そのままの状態で数多く買い取ってきた専門業者です。

賃貸経営のリスクや手間に不安を感じるのであれば、ぜひ一度、弊社にお気軽にご相談ください。

\(無料)東証上場企業に相談・査定/

親名義の家を相続する際の3つの注意点

親名義の家を相続する際には、相続税の計算だけでなく、その後の運用や将来を見据えた検討が非常に重要です。ここでは、特に注意しておきたい3つのポイントを解説します。

それぞれ詳しく解説します。

共有名義の相続は将来的な負担が増える可能性がある

親名義の家を複数の相続人で「共有名義」として相続することは、特に遺産分割協議が難航した場合や、公平性を重視した結果として選択されがちです。

しかし、安易な共有名義での相続は、将来的に予期せぬ負担を生む可能性があります。

例えば、将来その不動産を売却したり、誰かに貸し出したりする際には、共有者全員の同意が原則として必要となります。

そのため、たった一人でも反対すると、計画を進められないのです。

また、共有者の誰かが亡くなるたびにその持分が次の相続人に引き継がれ、共有者が雪だるま式に増えて手に負えなくなるケースも珍しくありません。

こうした問題を避けるためにも、遺産分割協議の段階で単独名義での相続や、売却による金銭分割などを積極的に検討することが望ましいでしょう。

二次相続によって税負担が増える可能性がある

「二次相続」とは、夫婦の一方が亡くなった後(一次相続)、残された配偶者も亡くなった際に発生する2度目の相続を指します。

一次相続において、「配偶者の税額軽減」という特例を適用することで配偶者の相続税を大幅に減額、あるいはゼロにできるケースが多いです。

しかし、そのことが二次相続における税負担を増加させる要因となることがあります。

主な理由として、一次相続で配偶者を含めた相続人の数で計算された基礎控除額が、二次相続では配偶者がいない分だけ減少するため、課税対象となる遺産額が増加しやすくなります。

加えて、二次相続では配偶者が既に他界しているため、「配偶者の税額軽減」という特例を利用できません。

このように、一次相続の遺産分割協議を進める際には、目先の相続税だけでなく将来的な二次相続のことも視野に入れ、長期的な視点での対策を専門家と相談しながら練ることが重要となります。

相続後の用途をあらかじめ考えておく

親名義の家を相続する際、その家を「相続後どのように活用していくのか」という具体的な用途を事前に明確にしておくことが大切です。

相続した家を漫然と所有するだけでは、無駄なコストが発生したり、最適な活用機会を逃してしまったりする可能性があります。

考えられる主な用途には、以下のような選択肢が挙げられます。

- 相続人自身が住む

- 賃貸物件として運用する

- 売却して現金化する

もし自身が住むのであれば、引っ越しやリフォームが必要になるかもしれませんし、家族の生活環境が変わることも考えなければなりません。

また賃貸に出す場合は、物件の改修費用や管理委託を検討する必要が出るでしょう。

また、住む予定もなく賃貸運用も考えていないのであれば、売却して現金化し、相続人同士で公平に分配する方法も有効です。

最も避けたいのは、相続した家を空き家のまま放置してしまうことです。

空き家は固定資産税などの維持費がかかり続けるだけでなく、老朽化が進むと資産価値が低下し、特定空き家に指定されて税負担が増加するリスクもあります。

相続の段階で、これらの選択肢を具体的に検討し、家族間でしっかりと話し合い、方針を定めておくことが賢明な判断と言えるでしょう。

「住む」「貸す」といった活用方法には魅力的な部分が多い一方で、リフォーム費用の発生や管理の手間など、現実的には多くのハードルが存在します。

その結果、多くの方が「どうすればいいか決められないまま、空き家として放置してしまう」のが実情です。

しかし、本文で解説した通り、空き家の放置は固定資産税の負担や資産価値の低下といったリスクしか生みません。

こうした「活用の手間」と「放置のリスク」をすべて解消する方法として、専門の買取業者への売却がおすすめです。

買取業者なら、リフォームや修繕が一切不要な「現状のまま」で家を買い取るため、売主の手間や費用は一切かかりません。

弊社アルバリンクは、活用の仕方がわからない物件や老朽化しすぎて買い手が見つからない物件など、訳あり物件を専門に買取をしている不動産会社です。

他社で断られたような物件であっても、10年以上の空き家再生の経験や独自の販売ルート、不動産の活用ノウハウで、積極的な買取を実現しています。

相続した家の扱いに悩んだら、手遅れになる前に、まずは弊社アルバリンクへお気軽にご相談ください。

\(無料)東証上場企業に相談・査定/

使わない家の売却をするなら、アルバリンクへの相談がおすすめ

使わない実家や空き家を相続した場合、「売却」を検討する方が多くなっています。

しかし、特に古家や地方の物件は買い手がつきにくく、売却に時間やコストがかかるケースが一般的です。

その際におすすめなのが、空き家や地方の物件、訳あり物件などを専門にする買取業者への相談です。

また、相続問題や不動産に強い弁護士と提携している買取業者であれば、一挙に任せられます。

弊社「株式会社Alba Link(アルバリンク)」は、日本全国の空き家などの売却しづらい物件を積極的に買い取っている不動産買取業者です。

築古物件や立地が良くない物件に関しても、活用ノウハウを豊富に持ち合わせているため、適正な金額をつけて買い取れます。

実際に、廃墟化した空き家の買取も過去におこなっており、フジテレビの「イット」をはじめ、多くのメディアに特集されています。

空き家などでお悩みの方は、ぜひお気軽にお問い合わせください。

弊社スタッフが、あなたのお悩みを解決できるよう、全力でサポートさせていただきます。

\(無料)東証上場企業に相談・査定/

アルバリンクついて詳しく知りたい方は、アルバリンクの評判で口コミや評判・買取実績などについて詳しく説明していますので、ぜひ合わせてご覧ください。

親名義の家を相続する際の相続税に関してよくある5つの質問

親名義の家を相続する際の相続税に関してよくあがるのは、以下のような質問です。

それぞれ詳しく解説します。

Q1:相続税がかからない場合でも申告は必要?

相続税の基礎控除額を下回る財産しか相続しなかった場合、原則として相続税の申告は不要となります。

しかし、配偶者の税額軽減や小規模宅地等の特例など、特例を適用することで相続税がゼロになる場合には、必ず相続税の申告が必要です。

これらの特例は、適用を受けることで税負担を大幅に軽減できる効果的な手段ですが、税務署に申告書を提出しなければ、その恩恵を受けられません。

そのため、「どうせ相続税はかからないだろう」と自己判断せずに、税理士などの専門家に相談し、必要な申告手続きを行うべきかを確認することをおすすめします。

Q2:住宅ローンが残っている家の相続税はどうなる?

住宅ローンが残っている家を相続した場合、原則として相続人がローンも合わせて相続することになります。

ただし、住宅ローンは、マイナスの財産として扱われ、住宅ローンの残高分だけ相続財産が減額され、結果として相続税の課税対象額も減少するため、相続税の負担を軽減することが可能です。

しかし、単にローン残高が差し引かれるだけではなく、相続人がそのローンを引き継ぐか、あるいは一括返済するかといった選択肢が生じます。

相続人がローンを引き継ぐ場合は、金融機関の審査が必要となることが一般的です。

また、団体信用生命保険(団信)に加入していた場合は、被相続人が亡くなった時点で保険金によってローンが完済されるため、相続人がローンを引き継ぐことはありません。

この場合、家は債務のない状態で相続できるため、相続税評価額からローン残高を差し引くことはできません。

住宅ローンの有無や団信の加入状況によって相続税の計算方法や相続後の対応が大きく異なるため、正確な情報を確認し、金融機関や弁護士・税理士などの専門家と相談しながら進めるのがおすすめです。

Q3:相続税が払えない場合はどうすればいい?

相続税は原則として現金一括で納めるのが基本ですが、手元に現金が不足しており、相続税を期限内に支払うことが困難な状況に陥ることもあります。

このような場合には、以下のような救済措置を検討してみましょう。

- 延納

- 物納

延納は、一定の要件を満たすことで、相続税を分割して支払うことができる制度です。

ただし、延納期間中は利子税が発生するため、総支払額は増えることになります。

物納とは、相続した不動産や有価証券などの現物で相続税を納める制度で、最終手段と位置付けられています。

参照元:国税庁|延納・物納申請等

延納も物納も、適用を受けるための条件がありますので、検討する際はできるだけ早めに税理士などの専門家に相談するようにしましょう。

Q4:相続登記をしないとどんなリスクがある?

2024年4月1日からは、不動産を相続した際の相続登記が義務化され、正当な理由なくこの義務を怠ると、10万円以下の過料が科される可能性があります。

また、相続人が複数いる場合、登記をしない間にさらに相続が発生し、共有者が雪だるま式に増えていくことが問題視されています。

相続人が増えるほど権利関係が複雑化して、その後の売却や管理に関する合意形成が非常に困難になります。

これにより、せっかくの不動産が有効活用できないばかりか、固定資産税などの維持費だけがかかり続けるという事態に陥りかねません。

義務化された今、放置せずに早めに手続きを済ませることが大切です。

以下の記事では、相続した空き家の相続登記について、詳しく解説していますので、併せてご覧ください。

Q5:相続放棄した方が良いケースとは?

相続放棄とは、被相続人の残したプラスの財産だけでなく、借金などのマイナスの財産も含めて、一切の相続財産を放棄する手続きのことです。

相続放棄を検討すべきケースは、明らかにプラスの財産よりも借金などのマイナスの財産が多い場合です。

もし被相続人が多額の借金を抱えていたにもかかわらず、相続放棄をせずに相続してしまうと、相続人がその借金を引き継ぎ、返済義務を負うことになります。

また、相続放棄は、家庭裁判所での手続きが必要となり、原則として相続開始を知った日から3ヶ月以内という短い期間内に申し立てを行わなければなりません。

この期間を過ぎてしまうと、単純承認したものとみなされ、借金も含めて相続を承認したことになってしまうため注意が必要です。

ただし、相続放棄をすると、その人は最初から相続人ではなかったとみなされるため、他の相続人の法定相続分や相続順位が変わる可能性があります。

そのため、相続放棄を検討する際は、必ず弁護士や司法書士などの専門家と相談し、自身の状況や家族への影響を十分に理解したうえで慎重に判断することが大切です。

相続放棄に関しては、以下の記事でも詳しく解説していますので、ぜひ参考にしてみてください。

しかし、相続放棄をしてしまうと、本来であればプラスの資産であったはずの家まで手放すことになります。

もし「家の価値が借金を上回るなら相続したい」とお考えなら、相続放棄という最終決断を下す前に、まずはその家の正確な価値を把握することが重要です。

専門の買取業者に査定を依頼し、「家がいくらで売れるのか」がわかれば、借金と比較して相続すべきかどうかの冷静な判断ができます。

弊社アルバリンクは、相続が絡む不動産や老朽化して買い手のつかないような物件など、訳あり物件を専門に査定・買取をしております。

時間制限のある相続において、迅速に査定を行い、スピーディーな買取で現金化することが可能です。

相続放棄を選ぶ前に、ぜひ一度、弊社の無料査定を受けて、価値を確かめてみてください。

\(無料)東証上場企業に相談・査定/

まとめ

親名義の家を相続する際、相続税がいくらかかるのかは多くの方にとって不安の種です。

家屋や土地は相続税の課税対象となり、評価額や相続人の人数、控除の有無によって納税額が大きく変わります。

相続財産の把握や評価方法の理解、特例や控除の活用によって節税は可能ですが、正確な計算や手続きには知識と手間が必要です。

ただし、節税対策にはリスクもあります。

たとえば、節税目的の贈与や名義変更が不適切だった場合、余計な税負担が発生したり、相続トラブルの火種となる可能性もあります。

これらリスクを回避する一つの方法が、親名義の家を相続せずに売却するという選択です。

特に使わない空き家や維持管理が難しい物件であれば、早めの売却で将来的な負担を軽減できます。

売却を検討するなら、不動産の専門知識を持つ買取業者に依頼するのが安心です。

仲介とは異なり直接買い取ってもらえるため、売却までの時間が短く煩雑な手続きも少なく済みます。

なかでもアルバリンクは、親名義の家や相続した空き家の買取実績が豊富な専門業者です。

全国対応で相談も無料、築年数が古い家や地方の物件でも柔軟に対応しています。

相続税の不安を軽減し不要な負担を避けるためにも、ぜひ一度アルバリンクへの相談を検討してみてください。

\(無料)東証上場企業に相談・査定/

電話相談も受付中!10時~19時【無料】0120-672-343