アパート売却時にかかる4つの税金

アパートを売却する際には、複数の税金が発生するため、事前にその種類と金額を把握しておくことが重要です。

アパート売却時に発生する税金は以下の4つです。

これらの税金は、売却益の大きさや所有期間、不動産の用途などによって税率や金額が異なるため、節税対策を検討する際にも大きなポイントになります。

ここでは、それぞれの税金の仕組みや計算方法、注意点をわかりやすく解説します。

譲渡所得税・住民税

アパート売却で最も大きな税負担となるのが「譲渡所得税」と「住民税」です。これらは、譲渡所得、つまり売却によって得た利益に対して課税される税金です。

譲渡所得は、以下計算式で算出されます。

譲渡所得税=譲渡所得 x 税率(所得税、住民税、復興特別所得税の合算)

参照元:No.1440 譲渡所得(土地や建物を譲渡したとき)【国税庁】

取得費として計上できるものは、以下の通りです。

- 取得時に支払った建築費

- 土地や建物の購入代金

- 仲介手数料

- 土地の測量費

- 土地や建物の購入した時の登録免許税、登記費用

- 設備費など

また、譲渡費用として計上できるものは、以下の通りです。

- 仲介手数料

- 司法書士への報酬

- 売却のための広告費

- 立退料

- 抵当権抹消登記の手数料など

特別控除とは、アパートや土地などを売却した際に得られた譲渡所得から一定金額を差し引ける制度です。

以下が主な特別控除の種類と控除額の一覧です。

| 対象となる譲渡内容 | 控除額(万円) | 事業用不動産での利用 |

|---|---|---|

| 公共事業のために土地や建物を譲渡した場合 | 5,000 | ○ |

| 居住用財産(マイホーム)を譲渡した場合 | 3,000 | × |

| 被相続人の居住用財産(空き家)を譲渡した場合 | 3,000または2,000 | × |

| 特定土地区画整理事業などのために土地等を譲渡した場合 | 2,000 | ○ |

| 特定住宅地造成事業などのために土地等を譲渡した場合 | 1,500 | ○ |

| 平成21年・22年に取得した土地等を譲渡した場合 | 1,000 | ○ |

| 農地保有の合理化などのために土地を譲渡した場合 | 800 | × |

| 低未利用土地などを譲渡した場合 | 100 | × |

参照元:No.1440 譲渡所得(土地や建物を譲渡したとき) 【国税庁】

特別控除の適用には、売却時期や取得方法、所有期間などの条件を満たす必要がありますが、適用できれば節税効果は非常に大きいです。

ただし、特別控除の多くはマイホームや個人の土地の売却を対象としており、アパートなどの事業用不動産では適用できるケースが限られている点に注意が必要です。

たとえば、築20年の賃貸アパートを5,000万円で売却したケースでは、取得費が3,000万円、譲渡費用が500万円、特別控除の適用がない場合であれば、譲渡所得は1,500万円になります。

この金額に対して所有期間が5年以下であれば短期譲渡として39.63%、5年超であれば長期譲渡として20.315%が課税されます。

| 税率表 | 短期譲渡(所有期間5年以下) | 長期譲渡(所有期間5年超) |

|---|---|---|

| 税率 | 39.63% (所得税30%+住民税9%+復興特別所得税0.63%) |

20.315% (所得税15%+住民税5%+復興特別所得税0.315%) |

参照元:No.1440 譲渡所得(土地や建物を譲渡したとき) 【国税庁】

特に老朽化した物件を売却する際には、減価償却費の影響で取得費が下がりやすく、譲渡所得が増える傾向があるため注意が必要です。

税金対策としては、特別控除や損益通算の活用も視野に入れ、不動産や税理士などの専門家に相談するのがおすすめです。

印紙税

アパートの売買契約書には「印紙税」が必要です。

印紙税とは契約書の金額に応じて課税される税金で、文書に印紙を貼付して納付します。

契約書に記載された金額により、以下の表の通り印紙税が発生します。

| 契約書の金額 | 印紙税額 | 印紙税額(軽減措置) |

|---|---|---|

| 1千万円超~5千万円以下 | 2万円 | 1万円 |

| 5千万円超~1億円以下 | 6万円 | 3万円 |

| 1億円超~5億円以下 | 10万円 | 6万円 |

| 5億円超~10億円以下 | 20万円 | 16万円 |

| 10億円超~50億円以下 | 40万円 | 32万円 |

| 50億円超え | 60万円 | 48万円 |

平成26年4月1日から令和9年3月31日までに作成された不動産の売買契約書のうち、契約金額が一定以上のものについては、印紙税の税率が軽減される特例が設けられています。

今後延長や変更の可能性もあるため、最新の情報は国税庁のサイトで確認するようにしましょう。

参照元:No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで【国税庁】

不動産会社を介して契約する場合は、印紙税の処理を任せられることもありますが、個人間取引や法人売却などでは自ら対応が必要です。

印紙税は、電子契約に切り替えると不要になる場合もあるため、負担を減らしたい場合は電子契約を検討しましょう。

登録免許税

「登録免許税」は、不動産の登記手続きにかかる税金です。

アパートを売却する際には、主に所有権移転登記と抵当権抹消登記の2種類が発生し、土地と建物それぞれに課税されます。

税額は「登記の種類」や「取得理由(売買・相続など)」によって異なり、算出方法は以下の通りです。

| 登記の種類 | 対象 | 税率・税額 |

|---|---|---|

| 所有権移転登記(売買) | 土地 | 2.0%(※2026年3月31日までは1.5%に軽減) |

| 所有権移転登記(売買) | 建物 | 2.0% |

| 抵当権抹消登記 | 不動産1件につき1,000円 |

抵当権抹消登記は、ローンを組んで購入した物件を売却する場合に必要となります。

たとえば、固定資産税評価額が3,000万円のアパートであれば、登録免許税は60万円となります。

一般的に、所有権移転登記の登録免許税は買主が負担するケースが多いものの、契約内容によっては異なる場合もあります。

なお、登記の際は司法書士への依頼が一般的で、報酬も含めた費用として10〜20万円程度かかることも見込んでおく必要があります。

このように、アパート売却時には表に見えにくい税負担も発生するため、早い段階から資金計画を立て、必要経費として準備しておくことが大切です。

消費税

アパート売却において「消費税」は、土地部分には非課税ですが、建物部分には課税されるという点で注意が必要です。

特に売主が個人か法人か、物件が事業用かどうかで課税の有無が変わってきます。

個人がマイホームとして所有していたアパートを売却する場合、消費税はかかりません。

しかし、法人が不動産事業として売却する場合や、区分マンションなど投資用物件の建物部分には消費税が課税されます。

たとえば、建物価格が2,000万円の場合、10%の消費税として200万円が加算されます。

また、買主が消費税課税事業者であれば、消費税相当額の控除が可能な場合もあります。

課税事業者の判定は以下の基準で行われます。

- 基準期間(売却する年の2年前)の課税売上高が1,000万円を超える場合

- 特定期間(売却前年の1月1日〜6月30日)の課税売上高が1,000万円を超える場合

「課税売上高」とは、消費税の課税対象となる取引による売上金額を指します。個人の場合は1月1日〜12月31日を1年として判定されます。

消費税の有無によって売却のタイミングや方法に影響が出るため、契約前に必ず確認し、必要に応じて不動産会社や税理士への相談を検討しましょう。

弊社アルバリンクは、築古物件や中心街から距離がある物件の買取に強い東証上場の不動産会社です。

税理士や司法書士とも提携しているため、アパートの売却に伴う税金手続きのサポートも可能です。

売れるかどうか分からないアパートなどの収益物件でもお気軽にお問合せください。

\高額ですぐ手放したい方はこちら/

アパート売却時にかかる税金を抑える方法

アパートの売却では、多くの税金が発生するため節税対策を講じることが大切です。特に譲渡所得税や住民税は金額が大きくなりやすく、事前の準備が大きな差となります。

この記事では、5つの節税方法を具体的に解説していきます。

正確な取得費を把握・計上する

取得費とは、アパートを購入した際の代金や購入にかかった費用の合計です。購入代金のほか、仲介手数料、測量費なども含まれます。

取得費は譲渡所得の計算に直結するため、正確に算出することが税負担の軽減につながります。

参照元:No.1440 譲渡所得(土地や建物を譲渡したとき) 【国税庁】

取得費が高いほど課税される利益が少なくなります。

取得費として計上できるものは、以下の通りです。

-

- 取得時に支払った建築費

- 土地や建物の購入代金

- 仲介手数料

- 土地の測量費

- 土地や建物の購入した時の登録免許税、登記費用

- 設備費など

これらの費用を正確に記録しておくことで、税負担を軽減できます。

逆に取得費が不明である場合は「概算取得費」として売却価格の5%しか認められず、納税額が高くなる場合があるため注意が必要です。

不動産会社や税理士と連携し、売買契約書や領収書などの資料を整理しておくことが、長期的に見て効果的な節税対策になります。

譲渡費用を把握・計上する

譲渡費用とは、アパート売却に直接かかった費用のことで、譲渡所得の計算において必要経費として控除できます。

たとえば、売却時の仲介手数料・広告費・司法書士報酬・抵当権抹消費用などが該当します。

これらを漏れなく計上することで、課税対象となる譲渡所得を減らすことができます。

譲渡費用の例は、以下の通りです。

-

- 仲介手数料

- 司法書士への報酬

- 売却のための広告費

- 立退料

- 抵当権抹消登記の手数料など

ただし、修繕費や固定資産税は譲渡費用になりません。

見落としがちな費用も多いため、事前に専門家へ相談し、正しく計上できるよう準備をしておくことが節税への近道です。

所有期間が5年を超えてから売却する

アパートの「所有期間」が5年を超えるかどうかで、課税される税率が大きく変わります。

| 税率表 | 短期譲渡(所有期間5年以下) | 長期譲渡(所有期間5年超) |

|---|---|---|

| 税率 | 39.63% (所得税30%+住民税9%+復興特別所得税0.63%) |

20.315% (所得税15%+住民税5%+復興特別所得税0.315%) |

参照元:No.1440 譲渡所得(土地や建物を譲渡したとき) 【国税庁】

所有期間が5年を超えると「長期譲渡所得」として扱われ、約20%の税率が適用されますが、5年以下の場合は「短期譲渡所得」となり、約39%と倍近い税率になります。

そのため、所有期間が5年目前であれば、売却のタイミングを少しずらすだけで大きな節税効果が期待できます。

例えば、購入日が2019年9月1日であれば、2024年9月2日以降に売却することで長期譲渡所得として扱われ、税金が大幅に軽減されます。

なお、所有期間の判定は「売買契約を結んだ日」時点で行われるため、引き渡し日や登記日ではなく契約日を基準に計算する点に注意しましょう。

タイミングを見極めるだけで、税負担の軽減につながるため、売却時期は戦略的に検討するべきです。

特定事業用資産の買換え特例を利用する

「特定事業用資産の買換え特例」は、事業用の不動産などを売却し、一定期間内に新たな事業用資産へ買い替えた場合に、譲渡益にかかる課税を繰り延べできる制度です。

非課税になるわけではありませんが、税金の支払いを先送りできるため、資金を新たな投資や事業拡大に活かせるメリットがあります。

主に不動産投資や賃貸経営を行うオーナーにとって有利な制度で、次の物件に資金を移す際に活用されます。

この制度では、譲渡価額と買換資産の取得価額によって繰延べできる割合が決まります。

たとえば、譲渡したアパートの売却金額よりも買換え資産の取得価額が高い場合、譲渡価額の20%部分のみ課税対象となり、残りの80%分に対する税金は将来に繰り延べられます。

ただし、繰延べ割合は地域によって異なる場合があり、不動産の用途や譲渡金額によって適用条件が異なるため注意が必要です。

買換え特例を受けるための条件は、以下の通りです。

- 譲渡資産・買換資産がいずれも事業用であること

- 買換えた土地の面積が、譲渡した土地の5倍以内であること

- 取得日から1年以内に買換え資産を事業に使用すること

- 他の特例と併用していないこと

そのため、実際に適用を検討する際は、事前に税理士や不動産専門業者に確認するようにしましょう。

土地の1,000万円特別控除を利用する

アパート売却に伴い土地も含まれる場合、「土地の1,000万円特別控除」が適用される可能性があります。

この制度は、一定の要件を満たす土地取引に対して譲渡所得から最大1,000万円を控除できるというものです。

たとえば、譲渡所得が1,500万円の場合、この特例を利用すれば1,000万円が控除され、課税対象は500万円まで圧縮されます。

ただし、対象となるのは平成21年・22年に取得した土地などに限られ、かつ相続・贈与による取得や親族間取引などは適用外です。

特別控除の対象となる土地などの条件

- 平成21年に取得した土地などを平成27年以降に譲渡する

- 平成22年に取得した土地などを平成28年以降に譲渡する

また、特定事業用資産の買換え特例など他の特例との併用できません。

参照元:No.3225 平成21年及び平成22年に取得した土地等を譲渡したときの1,000万円の特別控除 【国税庁】

適用条件が細かく、譲渡時期のズレや取得経緯によっては対象外になることもあるため、税理士や不動産会社への相談がおすすめです。

弊社アルバリンクは築古物件や劣化が進んだ物件など他社が断るような物件の買取を強みとしています。年間2万件を超える不動産相談実績もありますので、まずはお気軽にご相談ください。

\高額ですぐ手放したい方はこちら/

アパート売却時にかかる4つの費用

アパートを売却する際は、税金以外にも様々な費用も発生します。

主な費用は次の4つです。

これらの費用は譲渡所得の計算にも影響するため、適切に把握し、取得費や譲渡費用として計上することで節税にもつながります。

ここでは、各費用について詳しく紹介します。

仲介手数料

アパートの売却を不動産会社に依頼する場合、売買契約が成立した際に「仲介手数料」が発生します。

仲介手数料は不動産会社に売却活動を依頼した対価で、成功報酬として売買契約成立時に支払います。

この手数料は、不動産会社が行う広告・内見対応・価格交渉・契約手続きなどに対する報酬です。

法律で上限が定められており、以下の計算式で求められます。

| 売却価格 | 仲介手数料の上限(税抜) |

|---|---|

| 200万円以下 | 売却価格 × 5.5% |

| 200万円超〜400万円以下 | 売却価格 × 4.4% |

| 400万円超 | 売却価格 × 3.3% |

参照元:<消費者の皆様向け>不動産取引に関するお知らせ 【国土交通省】

たとえば、4,000万円のアパートを売却する場合、仲介手数料の上限は約132万円(税込)になります。

仲介手数料は譲渡費用として計上できる経費に該当するため、正しく申告すれば節税にもつながります。

ただし、仲介手数料の支払いは「契約成立時」「決済完了時」に分けて行われるのが一般的なため、支払時期や金額を明記した契約書を保管しておくことが大切です。

司法書士への報酬

売却時には名義変更などの登記手続きが必要であり、その際に「司法書士への報酬」が発生します。特に所有権移転登記やローンの抵当権抹消登記を行うためには、専門的な知識を持つ司法書士への依頼が一般的です。

報酬の相場は5万円〜10万円程度で、登記の内容や不動産の種類によって異なります。

たとえば、アパート一棟の売却で複数の登記を要する場合、報酬が15万円を超えることもあります。

この費用も譲渡費用として計上可能で、税負担を抑える一助になります。

司法書士は手続きの正確性や迅速さを確保する存在でもあるため、費用対効果を考慮して信頼できる専門家に依頼することがポイントです。

弊社アルバリンクは行政と提携し、アパートを含めた空き家の買取に対応しています。まずはお気軽に無料査定をお試しください。

\高額ですぐ手放したい方はこちら/

測量費

アパート売却時に「測量費」が発生するケースもあります。特に古い物件や境界線が不明確な土地では、買主の安心感を得るため、現況測量や確定測量を行うことが必要です。

測量費の相場は20万円〜50万円程度で、土地の面積や測量の種類によって異なります。

たとえば、隣地との境界確定が必要な場合には、立会いや書類作成の費用も含まれるため、高額になる可能性があります。

測量を行うことでトラブル防止や土地評価の向上につながり、結果的にスムーズな売却が実現します。また、測量費も譲渡費用として計上できるため、譲渡所得の軽減に貢献します。

測量が必要かどうかは、不動産会社や土地家屋調査士と事前に相談しましょう。

ローン一括返済料

売却するアパートに住宅ローンやアパートローンが残っている場合、「ローン一括返済料」が発生します。これは金融機関に対して一括で残債を返済する際にかかる手数料や違約金のことを指します。

たとえば、繰上返済手数料が3万円〜5万円、固定金利型ローンでは「繰上げ違約金」が発生するケースもあり、総額10万円以上になることもあります。

また、返済後には抵当権の抹消登記が必要となるため、司法書士への依頼費用(1〜2万円程度)もあわせて見込んでおくと安心です。

この費用は譲渡費用に含まれない点に注意が必要です。

売却前には残債や返済条件を確認し、金融機関と事前に相談しておくことで、予期せぬ費用発生を防ぐことができます。

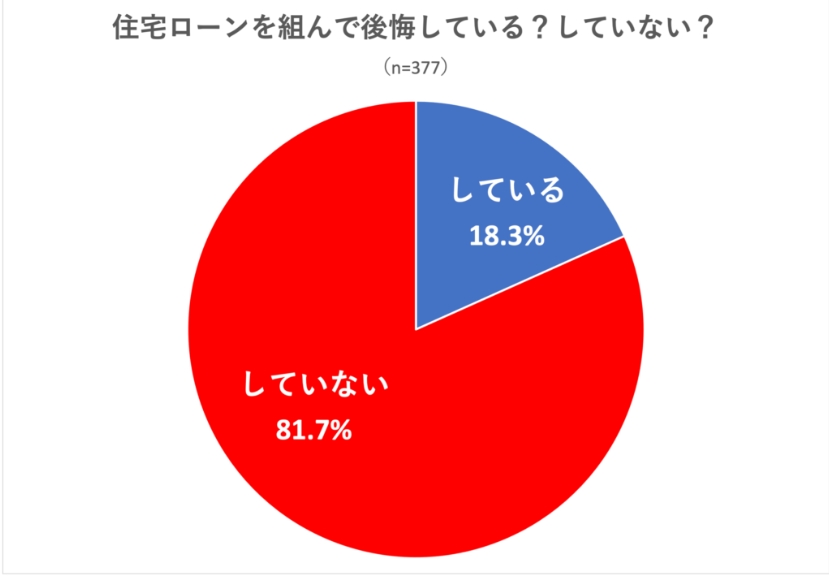

さらに、実際に住宅ローンを利用した人の中には「思ったよりも返済が負担だった」と感じているケースも少なくありません。

全国人へ377のアンケート調査では、住宅ローンを組んで後悔している人が全体の約2割に上るという結果もあります。

資金計画をしっかり立てておくことが、売却後に「想定よりお金が残らなかった」という後悔を防ぐ大切なポイントです。

まとめ

アパート売却時には、譲渡所得税や住民税、印紙税、登録免許税、消費税など、様々な税金が発生します。

しかし、取得費や譲渡費用を正確に把握・計上したり、所有期間や特例制度を活用することで、税負担を抑えることは可能です。

ただし、これらの対策には専門的な知識が求められ、誤った対応をすると税務上のリスクや損失が発生する可能性もあります。

特に税制改正の影響や手続きの煩雑さを考慮すると、自力での対応には注意が必要です。

そのため、税理士などの専門家へ相談して、正しい知識のもとで手続きを進めるようにしましょう。

なお、「アパートの老朽化が進んでなかなか売れない」「修繕に費用をかけずに手放したい」とお悩みの方は、不動産買取業者に直接買い取ってもらうという選択肢もあります。

株式会社アルバリンクは、空室や老朽化などの課題を抱える物件にも対応している不動産買取業者です。

税理士との提携体制を整えており、売却に関わる税金や費用のご相談も対応可能です。

売れないと諦める前に、ぜひ一度お問い合わせください。

\(無料)東証上場企業に相談・査定/