相続した実家を売却した時にかかる4つの税金

相続した実家を売却する際には、以下4つの税金が発生する可能性があります。

以下で詳しく解説します。

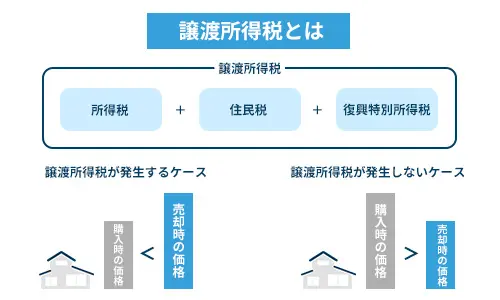

譲渡所得税

相続した実家を売却する際にまず確認すべきなのが譲渡所得税です。

これは売却によって得られた利益、つまり譲渡所得に対して課税されるもので、所得税と住民税、復興特別所得税の合計で課税されます。

参照元:国税庁

不動産を売却した際の金額がそのまま譲渡所得になるわけではありません。

売却価格から、購入時にかかった取得費や、売却に伴う諸費用(譲渡費用)、さらに条件を満たすことで認められる特別控除を差し引くことができます。

譲渡所得税額=譲渡所得(不動産売却金額-取得費-譲渡費用-特別控除)×税率

参照元:国税庁|No.3202 譲渡所得の計算のしかた(分離課税)

譲渡所得に対する税率は、不動産をどれだけの期間所有していたかによって異なり、以下のように区分されます。

| 所有期間 | 所得税 | 住民税 | 復興特別所得税 | 合計税率 |

|---|---|---|---|---|

| 5年超(長期譲渡所得) | 15% | 5% | 0.315% | 20.315% |

| 5年以下(短期譲渡所得) | 30% | 9% | 0.63% | 39.63% |

確定申告の際には、取得費の証明書類なども必要になるため、売却前に準備を整えることが大切です。

登録免許税

不動産の相続後に売却するためには、まず所有権を相続人名義に変更する必要があり、その際に発生するのが登録免許税です。

登録免許税は法務局での登記手続き時に、不動産の固定資産評価額に基づき計算され、税率は0.4%となっています。

登録免許税額=固定資産税の評価額×税率0.4%

登録免許税は売却の前段階で必要な手続きであり、登記が完了していなければ売買契約を締結できません。

必要書類や申請手順を事前に確認し、余裕を持って準備しておくことがスムーズな売却の鍵となります。

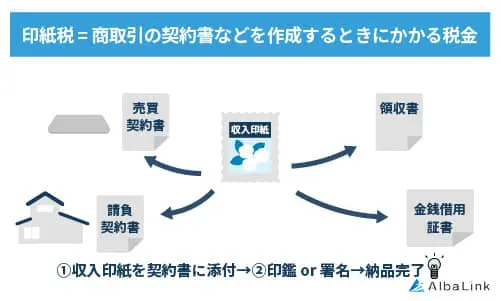

印紙税

売買契約書の作成時には、契約書に貼付する印紙税も必要です。

参照元:国税庁

これは契約金額に応じて定められており、不動産の売却に関しては令和9年3月31日まで軽減税率が適用され、以下の税額になっています。

| 契約金額 | 印紙税額(1通または1冊につき) |

|---|---|

| 10万円を超え50万円以下 | 200円 |

| 50万円を超え100万円以下 | 500円 |

| 100万円を超え500万円以下 | 1千円 |

| 500万円を超え1千万円以下 | 5千円 |

| 1千万円を超え5千万円以下 | 1万円 |

| 5千万円を超え1億円以下 | 3万円 |

参照元:国税庁|No.7108 不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置

印紙税は比較的小額ですが、法的に義務付けられているため、確実に対応しておくことが必要です。

契約書の作成時には金額に応じた印紙を準備し、正しく貼付・消印することが求められます。

相続税

相続した実家自体に課される可能性があるのが相続税です。

相続財産の合計が基礎控除額を超える場合に課税され、土地や建物の評価額が高い場合には実家が課税対象となることがあります。

基礎控除額=3,000万円 + (600万円 × 法定相続人の数)

たとえば、相続人が1人の場合、基礎控除は3,600万円(3,000万円+600万円)です。

これを超える評価額があると、超過分に応じて税率が適用されます。

相続税の申告期限は相続開始を知った翌日から10カ月以内です。

参照元:国税庁

実家の売却と直接関係しないように見える税金ですが、相続税の申告を行っていなければ登記や売却に支障が出る可能性があります。

相続税の有無と金額は、遺産分割や申告手続きの前提条件としてしっかり把握しておくべきです。

このように、実家を売却する際にはさまざまな税金がかかります。

実家を相続することで税金をたくさん払う必要があるのであれば、売却するときはできる限り高い価格で売りたいですよね。

相続税について知りたい方はこちらの記事もお読みください。

実家をより高く売却したいという方は、アルバリンクへの売却がおすすめです。

弊社アルバリンクは、不動産買取業者の中では数少ない年間相談件数2万件超の上場企業で他社では買い取れない物件なども積極的に買取を行っています。

「空き家」や「事故物件」「再建築不可物件」の他に「田舎の土地」「共有持分」にも対応可能です。

社会的にも大きな信用がある会社で、無理な営業などは一切行わないので、お気軽に相談・査定依頼をご利用ください。

\(無料)東証上場企業に相談・査定/

実家を売却する際に活用できる税制上の4つの優遇措置

実家の売却にあたっては、税金の負担を軽減できるさまざまな税制上の優遇措置があります。

これらを適切に活用すれば、譲渡所得税や相続税の額を抑えることが可能です。

ここでは、実家を売却する際に活用できる税制上の優遇処置以下4つを紹介します。

このような税制優遇は、適用条件を満たすかどうかの事前確認が重要です。

不動産の種類や所有期間、居住の有無などがポイントになるため、早い段階で制度の概要を理解しておきましょう。

マイホーム売却時に使える3,000万円特別控除

実家をマイホームとして使用していた場合、「3,000万円特別控除」の適用が可能です。

これは譲渡所得から最大3,000万円までを控除できる制度で、一定の条件を満たせば非常に大きな節税効果が期待できます。

特例の適用を受けるための要件は以下のとおりです。

- 自分が住んでいた家を売ること

- 住まなくなってから3年以内に売ること

- 家を壊した場合は、1年以内に売ること

- 親や子など特別な関係の人に売っていないこと

- 過去3年以内に同じ控除などを使っていないこと

- 別荘や趣味のための家ではないこと

参照元:国税庁|No.3302 マイホームを売ったときの特例

確定申告書に「譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]」を管轄税務署へ提出して申請ます。

この制度は、マイホームを売却する一般的なケースの中でも特に有効であり、譲渡所得税の軽減に直結します。

そのため、自分が要件に当てはまるのかしっかり確認し、正しく手続きを行いましょう。

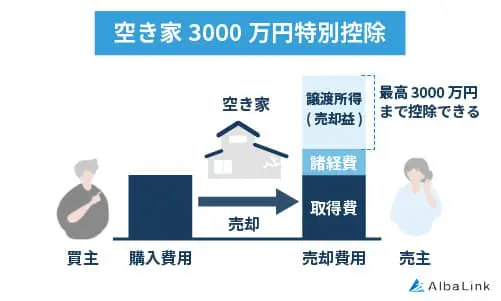

相続した空き家を売却する場合の特例措置

相続した空き家を売却する際に適用できるのが「被相続人の居住用財産の譲渡所得の特例」です。

これは、相続した実家を一定条件のもとで売却した場合、譲渡所得から最大3,000万円を差し引ける節税制度です。

この特例を適用するためには、以下の要件を満たす必要があります。

- 被相続人が一人暮らしであったこと

- 旧耐震基準の建物であること

- 相続開始から3年以内に売却すること

- 売却時に耐震リフォームまたは建物を解体すること

- 売却価格が1億円以下であること

参照元:国税庁|No.3306 被相続人の居住用財産(空き家)を売ったときの特例

この特例を適用するには、売却した翌年の確定申告時に、必要書類を添付して申告します。

必要書類は下記の通りです。

- 譲渡所得の内訳書

- 登記事項証明書等

- 被相続人居住用家屋等確認書

- 耐震基準適合証明書または建設住宅性能評価書の写し

- 売買契約書の写しなどで売却代金が1億円以下であることを明らかにするもの

参照元:国税庁|No.3306 被相続人の居住用財産(空き家)を売ったときの特例

特例の対象となる家屋は以下の通りです。

- 昭和56年5月31日以前に建築されたこと

- 相続又は遺贈で取得したものであること

- 区分所有建物(マンションなど)でないこと

制度の理解不足によって適用を逃すと、不要な税金が発生するため注意が必要です。

適用条件や必要書類を確認し、正確に手続きを進めましょう。

土地の評価額を抑える小規模宅地等の評価減特例

相続税を軽減するために効果的なのが「小規模宅地等の評価減特例」です。

この制度を利用すれば、被相続人が住んでいた土地の評価額を最大80%減額でき、相続税の大幅な節税につながります。

例えば、同居していない親族(いわゆる「家なき子」)が小規模宅地等の特例を利用する際の要件は以下のとおりです。

- 相続人に配偶者や一緒に住んでいた相続人がいないこと

- 相続開始前3年以内に、本人や親族などの所有する家に住んでいなかったこと(被相続人の家を除く)

- 相続時に住んでいる家を、過去に自分で所有していたことがないこと

- 相続税の申告期限まで、引き続きその宅地を所有し続けていること

参照元:国税庁|No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

申請に必要な書類は以下のとおりです。

- 小規模宅地等の計算明細書

- 遺言書または遺産分割協議書の写し

- 相続人全員の印鑑証明書

- 相続人の戸籍謄本

- 住民票または戸籍の附票の写し

参照元:国税庁

相続開始の日から10カ月以内に税務署へ提出が必要なため、実家の相続が決まった場合は迅速に行動しましょう。

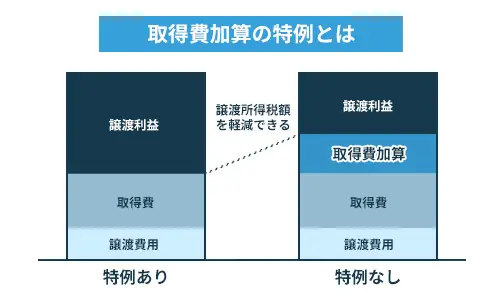

相続時の取得費を加算できる節税特例

相続した不動産を売却する際、「取得費加算の特例」を使えば、相続税の一部を取得費に加えることができ、譲渡所得税の節税につながります。

これは相続税を納付した人が、相続開始から3年10カ月以内に売却した場合に適用される制度です。

- 相続や遺贈により財産を取得した者であること

- その財産を取得した人に相続税が課税されていること

- その財産を相続開始から3年以内に譲渡していること

参照元:国税庁|No.3267 相続財産を譲渡した場合の取得費の特例

うっかり申告を忘れると適用されないため、相続発生後のスケジュール管理が求められます。

このように、実家を売却する際にはさまざまな税制上の優遇措置があります。

これらの優遇措置を活用したうえで、できる限り高く実家を売却したいとお考えの方はアルバリンクへご相談ください!

弊社アルバリンクは、売却しづらい物件の豊富な買取実績を活かし、空き家などの物件に適正な査定金額をご提示いたします。

相談・査定は弊社の無料サービスの一環なので、弊社に売却する前提でなくてもお気軽にご利用ください。

\(無料)東証上場企業に相談・査定/

実家の売却で見落としがちな3つの注意点

実家を相続して売却する際には、複数の税制優遇や手続きがありますが、注意点を見落とすと余計な税負担やトラブルにつながる可能性があります。

ここでは実家の売却で見落としがちな以下3つの注意点について解説します。

これらの注意点を押さえることで、相続不動産の売却をスムーズに行い、税負担を最小限に抑えることが可能です。

取得費の不明確さが課税額に影響する

住宅の取得費の不明確さは課税額に影響します。

前述の通り、不動産の売却時に課税される譲渡所得税は、「売却価格-取得費-譲渡費用」で計算されるからです。

取得費が不明確だと、自動的に「売却価格の5%」とみなされ、譲渡所得が過大に算出されてしまいます。

こうした事態を避けるには、売却前に相続財産の資料や評価額を調査し、たとえば、

- 不動産購入時の売買契約書

- 不動産の取得にかかった費用の領収書

など可能な限り取得費の根拠となる資料を集めることが必要です。

特例の適用期限を逃さないように注意する

実家の売却時に適用できる税制特例には、それぞれ明確な適用期限があります。

特に、「空き家の3,000万円特別控除」や「取得費加算の特例」などは、相続開始から数年以内に売買契約を締結する必要があるため、期限を逃すと適用されません。

そのため、売却のタイミングと税制適用のスケジュール管理は非常に重要です。

不動産会社とのやりとりや解体工事、登記の準備も含めて早めに計画を立てることが、特例を最大限に活用するための鍵です。

被相続人の死亡時期で特例の適用条件が変わる

実家の売却にかかる特例の中には、被相続人の死亡時期によって適用の可否が変わるものがあります。

特に、「被相続人の居住用財産の譲渡所得の特例」では、被相続人が一人暮らしで居住していた家屋であり、かつ亡くなった時点で昭和56年5月31日以前に建築された建物であることが条件です。

たとえば、2023年に亡くなった親が住んでいた実家が昭和60年に建築された建物だった場合、この特例は適用されません。

また、耐震基準に適合していない建物を改修せずに売却する場合も対象外となります。

このように、死亡時期や建物の条件により控除の可否が大きく異なるため、制度の詳細を把握しておくことが必要です。

不明な点があれば税理士や不動産の専門家に相談し、適切な方法で進めることが後悔しない売却のために不可欠です。

このように実家を売却する際、税金の支払いについてはさまざまな注意点があります。

前述のような優遇措置をとったうえで、実家をより高く売却したいとお考えの方は、アルバリンクへの売却がおすすめです。

弊社アルバリンクは、不動産買取業者の中では数少ない年間相談件数2万件超の上場企業で他社では買い取れない物件なども積極的に買取を行っています。

「空き家」や「事故物件」「再建築不可物件」の他に「田舎の土地」「共有持分」にも対応可能です。

社会的にも大きな信用がある会社で、無理な営業などは一切行わないので、お気軽に相談・査定依頼をご利用ください。

\(無料)東証上場企業に相談・査定/

実家を売却する3つの方法

実家を売却する際は、相続や税金の状況、建物の状態などによって最適な方法が異なります。

ここでは実家を売却する以下3つの方法について解説します。

それぞれの方法のメリット・デメリットを理解し、自分に合った売却方法を見つけましょう。

不動産仲介を利用する

まず最初に紹介する売却方法は、不動産仲介会社を通じて売買契約を結ぶ方法です。

市場価格に近い金額で売却できる可能性が高く、譲渡所得税の特別控除などの制度も利用しやすくなります。

これは、被相続人が住んでいた建物をそのままの状態で売却することで、居住用財産としての要件を満たしやすいため、譲渡所得税の特例が適用されやすくなるからです。

ただし、売却までに時間がかかる場合があり、買い手との交渉や内見対応など手間が発生する点がデメリットです。

また、仲介手数料や登記費用などの費用も見込んでおく必要があります。

不動産仲介を利用して実家を売却する方法は、時間に余裕があり、できるだけ高く売りたい方におすすめです。

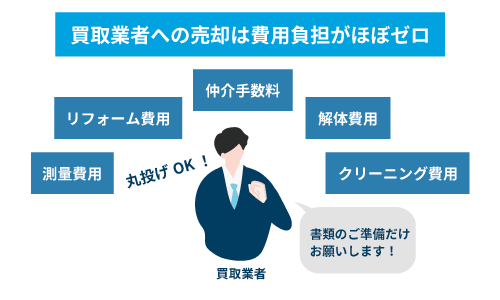

不動産会社へ直接買取を依頼する

すぐに現金化したい場合は、不動産会社に直接買取を依頼する方法があります。

これは仲介とは異なり、買い手を探す手間がなく、最短で1~2週間程度で契約・引き渡しまで完了するのが特長です。

買取は価格が市場より低くなる傾向がありますが、税金面では譲渡所得に基づく課税が基本となるため、3,000万円特別控除などが適用できる場合もあります。

これは、不動産会社による買取でも、個人間の売買と同様に「自宅の売却」として扱われるためです。

また、相続不動産の場合は取得費加算の特例も併用でき、税負担をさらに軽減できます。

急いで売却したい、または築年数が古く仲介では買い手が見つかりにくい物件には、買取という選択肢が有効です。

相続した実家を早めに現金化したいという方は、アルバリンクへご相談ください。

弊社アルバリンクは、空き家などの売却しづらい物件を専門に買い取っている買取業者です。

「他社で売却を断られた」「早く管理義務から解放されたい」など物件の処分にお困りの方は、弊社にご相談いただければすぐに買取査定させていただきます。

\高額ですぐ手放したい方はこちら/

建物を解体して土地として売却する

老朽化した建物や空き家は、解体して更地として売却する方が買い手の需要が高まるケースがあります。

土地としての売却は、建物の状態が悪い場合や、再建築を前提とした購入希望者にとってメリットが大きい選択肢です。

更地にすることで買い手の選択肢が広がり、スムーズな契約に繋がりやすくなります。

ただし、解体費用がかかる点や建物がなくなると固定資産税の優遇措置(最大1/6の軽減措置)がなくなる点には注意が必要です。

売却前に費用対効果や税額のシミュレーションを行い、状況に応じて建物の有無を判断しましょう。

実家をいち早く現金化したい方はアルバリンクへ売却

実家を早く現金化したい方は、不動産会社による「買取査定」をご検討ください。

仲介と違い、買い手を探す手間がなく、最短数日で現金化も可能です。

まずは無料査定で、実家の現在価値を確認してみましょう。

弊社「株式会社Alba Link(アルバリンク)」は、日本全国の空き家などの売却しづらい物件を積極的に買い取っている不動産買取業者です。

築古物件や立地が良くない物件に関しても、活用ノウハウを豊富に持ち合わせているため、適正な金額をつけて買い取れます。

実際に、廃墟化した空き家の買取も過去におこなっており、フジテレビの「イット」をはじめ、多くのメディアに特集されています。

空き家などでお悩みの方は、ぜひお気軽にお問い合わせください。

弊社スタッフが、あなたのお悩みを解決できるよう、全力でサポートさせていただきます。

\(無料)東証上場企業に相談・査定/

アルバリンクついて詳しく知りたい方は、アルバリンクの評判で口コミや評判・買取実績などについて詳しく説明していますので、ぜひ合わせてご覧ください。

まとめ

実家を相続して売却する際には、譲渡所得税や登録免許税、印紙税、場合によっては相続税など、さまざまな税金が発生する可能性があります。

しかし、3,000万円の特別控除や相続空き家の特例、小規模宅地等の評価減といった優遇措置を適切に活用すれば、大きな節税効果が期待できるでしょう。

ただし、取得費の不明確さや特例の適用期限、被相続人の死亡時期などによっては、税額が大きく変動するリスクもあるため注意が必要です。

これらのリスクを回避し、安心して売却を進める手段として「不動産買取」という方法があります。

専門の買取業者に依頼すれば、煩雑な手続きや特例の適用判断を気にせず、スムーズかつ確実に現金化することが可能です。

なかでも「アルバリンク」は、実家の売却に関する豊富な経験と実績を持ち、相続不動産の買取にも多数対応しています。

実家の売却に悩んでいる方は、まずアルバリンクへの相談を検討してみてはいかがでしょうか。

\(無料)東証上場企業に相談・査定/